por Jorge Beinstein [*]

Em fins de Maio, durante a reunião do G7, Shinzo Abe, primeiro-ministro do Japão, anunciou a proximidade de uma grande crise global [1] . O comentário mais divulgado pelos meios de comunicação foi que era um alarmismo exagerado, reflexo da situação difícil da economia japonesa. De qualquer modo, não faltam os que admitem a existência de perigos mas em geral atribuem-nos aos desequilíbrios financeiros da China, à recessão no Brasil ou às turbulências europeias. A situação nos Estados Unidos costuma merecer comentários prudentes, distantes de qualquer alarmismo. Apesar de o centro motor da última grande crise global (ano 2008) ter sido a explosão da bolha imobiliária estado-unidense, agora os peritos não percebem ali bolhas em plena expansão a ponto de estourar e sim tudo ao contrário: actividades financeiras, industriais e comerciais estagnadas, crescimentos anémicos e outros sinais aparentemente tranquilizantes que afastam a imagem de algum tipo de euforia descontrolada.

Mas é impossível ignorar a realidade. Os produtos financeiros derivados constituem a componente maioritária decisiva da trama especulativa global. Só cinco bancos dos Estados Unidos mais o Deutsche Bank acumularam esses frágeis activos no montante de uns 320 milhões de milhões de dólares [2] , equivalente a aproximadamente 4,2 vezes o Produto Mundial Bruto (ano 2015). Isso representa 65% da totalidade dos produtos financeiros derivados do planeta registados em Dezembro de 2015 pelo Banco da Basileia. Essa hiper-concentração financeira deveria ser um sinal de alarme e o panorama agrava-se quando constatamos que a referida massa financeira está a desinchar de maneira irresistível: em Dezembro de 2013 os derivados globais chegavam a uns US$710 milhões de milhões, apenas dois anos depois, em Dezembro de 2015, o Banco de Basileia registava US$490 milhões de milhões... em apenas 24 meses evaporaram-se US$220 milhões de milhões, cifra equivalente a cerca de 2,8 vezes do Produto Global Bruto de 2015.

Não foi um acidente e sim o resultado da interacção perversa, a nível mundial, entre a especulação financeira e a chamada economia real. Durante um longo período esta última pode suster uma desaceleração gradual evitando a derrocada, graças à financiarização do sistema que permitiu às grandes empresas, aos estados e aos consumidores do países ricos endividarem-se e assim consumir e investir. O declínio da dinâmica económica dos capitalismos centrais pôde ser desacelerado (ainda que não revertido) não só com negócios financeiros. A entrada de mais de 200 milhões de operários industriais chineses mal pagos no mercado mundial permitiu abastecer com manufacturas baratas os países ricos e a derrocada do bloco soviético brindou ao Ocidente um novo espaço colonial: a União Europeia ampliou-se para Leste, capitais da Europa e dos Estados Unidos estenderam seus negócios.

Foi assim que os Estados Unidos e seus sócios-vassalos da NATO continuaram em frente com os gastos militares e as guerras. Enormes capitais acumulados bloqueados por uma procura que crescia cada vez menos puderam rentabilizar-se comprando papéis de dívida ou jogando na bolsa. Grandes bancos e mega especuladores incharam seus activos com complexas operações financeiras legais e ilegais. Os neoliberais assinalavam que se tratava de um "círculo virtuoso" em que as economias real e financeira cresciam apoiando-se mutuamente. Mas a festa foi-se esgotando enquanto se reduziam as capacidades de pagamento dos devedores esmagados pelo peso das suas obrigações.

A crise de 2008 foi o ponto de inflexão. Em Dezembro de 1998 os derivados globais chegavam a uns US$80 milhões de milhões, equivalente a 2,5 vezes o Produto Global Bruto desse ano. Em Dezembro de 2003 eles alcançavam os US$200 milhões de milhões (5,3 vezes o PGB) e em meados de 2008, em plena euforia financeira, saltaram para os US$680 milhões de milhões (11 vezes o PGB). A recessão de 2009 os fez cair: em meados desse ano haviam baixado para US$590 milhões de milhões (9,5 vezes do PGB). Acabara a euforia especulativa e a partir daí as cifras nominais estancaram ou subiram muito pouco, reduzindo sua importância em relação ao PGB. Em Dezembro de 2013 rondavam os US$719 milhões de milhões (9,3 vezes o PGB) e a seguir verificou-se o grande desinchar: US$610 milhões de milhões em Dezembro de 2014 (7,9 vezes o PGB) que em Dezembro de 2015 caiu para US$490 milhões de milhões (6,2 vezes o PGB).

O aparente "círculo virtuoso" havia mostrado o seu verdadeiro rosto: na realidade tratava-se de um círculo vicioso em que o parasitismo financeiro expandira-se graças às dificuldades da economia real à qual drogava enquanto a carregava de dívidas cuja acumulação acabou por arrefecer o seu dinamismo – o que por sua vez bloqueou o crescimento da esfera financeira.

A primeira etapa de interacção expansiva anunciava a segunda de interacção negativa, do arrefecimento mútuo actualmente em curso que por sua vez anuncia a terceira, de arrefecimento financeiro a marchar em direcção ao colapso e com crescimentos anémicos, estancamentos e recessões suaves da economia real aproximando-se da depressão prolongada – tudo isso como parte do provável desinchar entrópico do conjunto do sistema.

A financiarização integral da economia faz com que a sua contracção comprima a economia real, reduza o seu espaço de desenvolvimento. O peso das dívidas públicas e privadas, a crescente volatilidade dos mercados submetidos ao canibalismo especulativo, grandes bancos na corda bamba e outros factores negativos afogam a estrutura produtiva.

Por outro lado o sistema global não se reduz a um conjunto de processos económicos. Encontramo-nos perante uma realidade complexa que inclui uma ampla variedade de componentes inter-relacionados (geopolíticos, culturais, militares, institucionais, etc). Isso significa que a crise pode desencadear-se a partir de diferentes geografias e focos de actividade social. Exemplo: um facto político como a decisão do eleitorado da Grã-Bretanha de sair da União Europeia poderia ter sido o detonador, tal como antecipava George Soros que esperava uma "Sexta-feira negra" seguida por uma reacção em cadeia de turbulências fora de controle se na quinta-feira 23 de Junho triunfasse o Brexit [3] . O desastre não se verificou, mas podia ter ocorrido... ainda que a sacudidela fosse bastante forte [4] .

Poderia ser uma onda de protestos sociais na Europa, mais extensa e radicalizada do que a verificada recentemente em França, ou a derrocada do Deutsche Bank que acumula papéis voláteis num montante da ordem dos US$70 milhões de milhões, quase equivalente ao Produto Mundial Bruto [5] . Também a economia italiana apresenta a sua quota de riscos, afectada pela degradação acelerada dos bancos encurralados pelos não pagamentos dos seus devedores, que em Março de 2016 somavam uns 200 mil milhões de euros (equivalente a 12% do PIB italiano) [6] . E naturalmente o Japão surge como um importante candidato à derrocada com uma dívida pública de US$9 milhões de milhões que representa 220% do seu PIB, não tendo conseguido sair da deflação e com as suas exportações a perderem competitividade [7] .

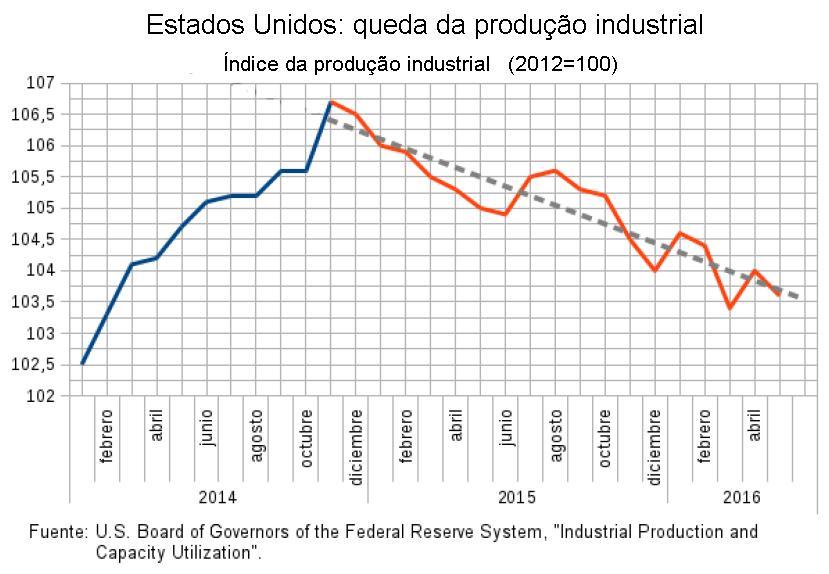

Os Estados Unidos, centro da economia global (sobretudo da sua hipertrofia financeira), são naturalmente o motor potencial de futuras tormentas globais. Ali nos últimos meses acumularam-se sinais recessivos: desde a tendência persistente para a baixa na produção industrial a partir de fins de 2014 [8] até a ascensão contínua de dívidas industriais e comerciais não pagas (que já alcançaram o nível dos fins de 2008 – aumentaram quase 140% entre o último trimestre de 2014 e o primeiro trimestre de 2016) [9] , passando pela queda do conjunto de vendas (grossistas, retalhistas e industriais) ao mercado interno desde o último quadrimestre de 2014 [10] e das exportações desde Novembro do mesmo ano [11] .

A isto devemos acrescentar uma dívida pública nacional que continua a aumentar. Já superou a barreira dos US$19 milhões de milhões (quase 106% do PIB) que, somada às dívidas privadas, chega aos US$64 milhões de milhões (3,5 vezes o PIB de 2015) [12] – e também com sinais claros de deterioração social como o facto de que umas 45 milhões de pessoas actualmente recebem ajudas alimentares por parte do Estado [13] . A agência encarregada de monitorar os programa alimentares governamentais, FRAC na sua sigla em inglês, assinalava no seu últimos relatório que "mais de 48,1 milhões de estado-unidenses vivem em lares que lutam contra a fome" [14] .

Para um número crescente de peritos, sobretudo os especialistas em temas financeiros, a pergunta decisiva não é se a crise se vai verificar ou não e sim quando vai ocorrer. Para alguns poderia assumir a forma de uma explosão financeira no estilo da que se verificou em 2008 ou em eventos anteriores desse tipo. Para outro, o que está para chegar é uma grande implosão do sistema.

Cabem duas hipóteses extremas. A primeira é que a acumulação de deteriorações gere cedo ou tarde um salto qualitativo devastador. A história do capitalismo está marcada por uma sucessão de crises de diferentes magnitudes. Olhando o passado seria razoável supor um desenlace sob a forma de hiper-crise.

A segunda hipótese é que a perda de dinamismo do sistema não seja um fenómeno passageiro e sim uma tendência pesada que obriga a superar a ideia de grande turbulência repentina, de tsunami arrasador, e introduzir o conceito de "decadência", de envelhecimento prolongado, de degradação civilizacional – o que não exclui as crises e sim incorpora-as a um percurso descendente em que o sistema se vai apagando, desarticulando, caotizando, perdendo vitalidade, racionalidade.

Larry Summers, ex-secretário do Tesouro dos Estados Unidos, relançou recentemente com grande repercussão mediática a teoria do "estancamento secular" segundo a qual as grandes potências tradicionais estão a entrar numa era de estancamento produtivo prolongado arrastando o conjunto do sistema global [15] . Recuperava desse modo as ideias de Alvin Hansen expostas em plena crise dos anos 1930. Por sua vez, académicos importantes como Robert Gordon [16] , Tyler Cowen [17] ou Jan Vijg [18] apoiavam esse ponto de vista a partir da visão da ineficácia crescente da mudança tecnológica em termos de crescimento económico. Este último autor assinalava o paralelismo entre a decadência estado-unidense e as do Império Romano e da China na era da dinastia Qing (entre meados do século XVII e princípios do século XX). Nos anos 1970, quando se iniciava a longa crise global que chega até os nossos dias, Orio Giarini e Henri Loubergé, então na Universidade de Genebra, haviam elaborado a hipótese dos "rendimentos decrescentes da tecnologia" a partir do processamento de uma grande massa de informação empírica [19] . Pelo seu lado, o historiador Fernand Braudel assinalava que a grande crise dessa década era o começo de uma fase cíclica descendente de longa duração [20] . A partir de uma visão marxista, Roger Dangeville, também nessa época, afirmava que o capitalismo enquanto sistema global havia entrado na sua etapa senil [21] . Eu retomei essa hipótese desde fins dos anos 1990 [22] , que mais adiante foi assumida por Samir Amin [23] e outros autores.

Agora os sinais de alarme multiplicam-se, desde desajustamentos financeiros graves até perturbações geopolíticas carregadas de guerra e desestabilizações, desde crises institucionais até declinações económicas. Nos anos 1990 os comentaristas ocidentais maravilhavam-se diante do espectáculo da implosão da URSS. É provável que dentro de não muito tempo comecem a horrorizar-se diante de desastres muito maiores centrados no Ocidente.

[1] Philippe Mesmer, "L'alarmisme de Shinzo Abe surprend le G7", Le Monde, 26/05/2016.

[2] Tyler Durden, "Is Deutsche Bank The Next Lehman?", Zero Hedge, www.zerohedge.com/news/2015-06-12/deutsche-bank-next-lehman

Michael Snyder, "Financial Armageddon Approaches", INFOWARS, www.infowars.com/...

[3] Antoine Gara, "George Soros Says Brace For 'Black Friday' If Brexit Vote Succeeds", Forbes, Jun 21, 2016, www.forbes.com/...

[4] Wolf Richter, "European Banks Get Crushed, Worst 2-Day Plunge Ever, Italian Banks to Get Taxpayer Bailout, Contagion Hits US Banks", Wolf Street, June 27, 2016, wolfstreet.com/...

[5] Michael T. Snyder, "Will Deutsche Bank Survive This Wave Of Trouble Or Will It Be The Next Lehman Brothers?", Smarter Analyst, May 23, 2016, www.smarteranalyst.com/...

[6] Jeffrey Moore, "Will Italian banks spark another financial crisis?", Global Risk Insights, March 7, 2016.

[7] Takashi Naakamichi, "Japan emerges as key victim in fallout from Brexit", Market Watch,June 27, 2016.

[8] U.S. Board of Governors of the Federal Reserve System, "Industrial Production and Capacity Utilization".

[9] Worlf Richter, "Business Loan Delinquencies Spike to Lehman Moment Level", May 19, 2016, wolfstreet.com/2016/05/19/delinquencies-of-commercial-industrial-loans-spike/

[10] FRED - Federal Reserve Bank of St. Louis, Total Business Sales.

[11] U.S. Census Bureau, "U.S. International Trade in Goods and Services".

[12] FRED - Federal Reserve Bank of St. Louis, All Sectors; Debt Securities and Loans.

[13] United States Department of Agriculture, Food and Nutrition Service.

[14] FRAC, Food Research & Action Center, "U.S. Makes Progress Addressing Food Hardship, but One in Six American Households Still Struggle to Put Food on the Table", June 30, 2016, frac.org/...

[15] Laurence. H. Summers, "Reflections on the New Secular Stagnation Hypothesis", Secular Stagnation: Facts, Causes, and Cures, CEPR Press, 2014.

[16] Robert J. Gordon, "Is US Economic Growth over? Faltering Innovation confronts the six Headwinds", NBER Working paper series, 18315, August.2012."The turtle's progress: Secular stagnation meets the headwinds", Secular Stagnation:Facts, Causes, and Cures, CEPR Press, 2014.

[17] Tyler Cowen, "The Great Stagnation", Dutton, 2011.

[18] Jan Vijg,"The American Technological Challenge: Stagnation and Decline in the 21st Century", Algora Publishing, 2011.

[19] Orio Giarini y Henri Loubergé,"La Civilisation technicienne à la dérive. Les rendements décroissants de la technologie", Dunod, Paris, 1979

[20] Fernand Braudel, "Civilisation matérielle, économie et capitalisme, XV e XVIII e Siècle", tome I, Armand Colin, Paris, 1979.

[21] Roger Dangeville, "Marx-Engels. La crise", Editions 10/18, Paris 1978

[22] Jorge Beinstein, "La larga crisis de la economía global", Corregidor, Buenos Aires, 1999 y "Capitalismo senil. A grande crise da economia global", Record, Rio de Janeiro, 2001.

[23] Samir Amin, "Au-delà du capitalisme sénile", PUF, Paris, 2002.

Ver também:

Crises, os desenlaces possíveis

Resenha do livro Le capital fictif, de Cédric Durand

O capital fictício, como a finança se apropria do nosso futuro

The Epic Collapse of Deutsche Bank

[*] Doutorado de Estado em Ciências Económicas (Universidade do Franche Comté, Besançon, França), especialista em prognósticos económicos. Foi consultor de organismos internacionais e de governos, dirigiu numerosos programas de investigação e foi titular de cátedras de economia internacional e prospectiva tanto na Europa como na América Latina. É professor titular das cátedras livres "Globalização e Crise" nas Universidades de Buenos Aires e Córdoba (Argentina) e de Havana (Cuba) e director do Centro de Prospectiva y Gestión de Sistemas (Cepros). Sua página web é http://beinstein.lahaine.org/

O original encontra-se em www.resumenlatinoamericano.org/

Este artigo encontra-se em http://resistir.info/

http://resistir.info/beinstein/sinais_globais_08jul16.html

Nenhum comentário:

Postar um comentário